Коэффициент кл транспортный налог. Особенности исчисления и уплаты налога на транспортные средства юридическими лицами. Порядок исчисления суммы платежа и авансов по нему

- Стоимостью 3–5 млн руб. в величине:

- 1,1 - если автомобиль эксплуатируется с момента выпуска до момента исчисления налога 2–3 года.

- 1,3 - при длительности эксплуатации 1–2 года;

- 1,5 - при эксплуатации не более 1 года.

- Стоимостью 5–10 млн руб. в величине 2, если эксплуатация длится не более 5 лет.

- Стоимостью 10–15 млн руб. в величине 3, если эксплуатация не более 10 лет.

- Стоимостью более 15 млн руб. в величине 3, если эксплуатация не более 20 лет.

- Коэффициент КВ (коэффициент владения) - для исчисления налога за неполный год владения автомобилем.

Если гражданин или организация владеют транспортным средством менее года, то налог исчисляется исходя из количества полных месяцев нахождения автомобиля в собственности. - Повышающий коэффициент КП - на него умножается предварительно исчисленная сумма налога (как результат произведения налоговой базы и ставки), если:

- автомобиль легковой и входит в перечень дорогостоящих (стоимостью более 3 млн руб.) транспортных средств в соответствии с Перечнем Минпромторга, публикуемым ежегодно на сайте данного ведомства;

- период между годом выпуска автомобиля и годом исчисления налога не превышает интервалов, указанных в п. 2 ст. 362 НК РФ.

Расчет повышающего коэффициента транспортного налога в 2019

Повышающий коэффициент к транспортному налогу применяется в отношении легковых автомобилей стоимостью свыше 3 000 000 рублей - так называемый «налог на роскошь», т.е. все лица, владеющие дорогостоящими автомобилями обязаны производить уплату транспортного налога в повышенном размере на всей территории Российской Федерации. Читайте также статью: → «Порядок и срок уплаты транспортного налога в 2019».

Вопрос №1. Я приобрёл автомобиль Audi Q7 quatro 2015 г.в., дизель, объём двигателя 2967 куб.см., мощностью 233 л.с. в феврале 2019 года за 1 500 000 рублей. Будет ли применяться повышающий коэффициент к моему автомобилю, если стоимость не превышает 3 000 000 рублей? В договоре купли-продажи стоимость автомобиля указана.

Действующий повышающий коэффициент транспортного налога

Применение в расчете транспортного налога повышающего коэффициента началось в 2014 году. Объектом его действия стали отдельные модели автомобилей, а основными характеристиками, влияющими на выбор значения, - год выпуска и стоимость объекта.

Повышающий коэффициент транспортного налога – 2019 , вероятнее всего, будет задействован для большего количества марок автомобилей. На данный момент конкретной информации по этому вопросу нет. В то же время обстоятельства, побуждающие правительственные органы к введению указанного коэффициента, требуют более подробного рассмотрения.

Повышающий коэффициент для транспортного налога

- 1,1 – возраст авто от двух до трех лет, цена от 3х до 5и миллионов рублей;

- 1,3 – машина выпущена один или два года назад, стоит от 3х до 5и миллионов рублей;

- 1,5 – возраст машины менее одного года, а цена от 3х до 5и миллионов рублей;

- 2 – с момента выпуска авто прошло меньше, чем пять лет, ее стоимость от 5и до 10и миллионов рублей;

- 3 – возраст авто менее десяти лет, а ее средняя цена от 10и до 15и миллионов рублей;

- 3 – машина выпущена не более двадцати лет назад, ее стоимость более 15и миллионов рублей.

Кп – это коэффициент повышения. За счет него увеличивается сумма налога для дорогих легковых авто, стоимостью более трех миллионов рублей. Коэффициент Кп транспортного налога был введен еще в 2014 году. С того времени, все компании, имеющие в своей собственности транспорт стоимостью более 3х миллионов рублей, и включенный в специальный список Минпромторга, должны платить налог с учетом повышающих коэффициентов.

Транспортный налог в Самарской области в 2019-2019 г

Налогоплательщики – пенсионеры уплачивают транспортный налог со скидкой 50 %, то есть по ставке, равной одной второй утвержденной ставки – Льгота предусмотрена только в отношении одного транспортного средства из каждой определенной ниже категории транспортных средств:

Налоговые ставки по транспортному налогу на 2015-2019 год в Самарской области установлены в зависимости от мощности двигателя, тяги реактивного двигателя или валовой вместимости транспортных средств, категории транспортных средств в расчете на одну лошадиную силу мощности двигателя транспортного средства, один килограмм силы тяги реактивного двигателя, одну регистровую тонну транспортного средства или единицу транспортного средства в следующих размерах:

Транспортный налог для организаций с 2019 года

Окончательный расчет по ТН за 2019 г. должен быть произведен юрлицами не ранее 01.02.18 г. Сроки, принятые региональными властями, являются обязательными к соблюдению всеми налогоплательщиками. При нарушении на сумму недоимки начисляются пени по требованиям налогового законодательства за каждый день просрочки. Как рассчитывается транспортный налог для юридических лиц? Об этом ниже.

Порядок расчета ТН и авансов определен в стат. 362 НК. Для вычисления берутся показатели налоговой базы транспортного объекта и действующей в регионе ставки. Дополнительно учитываются значения повышающего коэффициента и коэффициента фактического владения ТС за налоговый период. Общая формула расчета выглядит следующим образом:

Зависимость тарифа транспортного налога на автомобиль от региона и мощности двигателя

Еще один фактор, который влияет на величину налога, – мощность транспортного средства и его категория. Это означает, что чем больше лошадиных сил под капотом автомобиля, тем дороже он обойдется своему хозяину. Данная мера призвана способствовать поощрению граждан к покупке малолитражных и более экологичных автомобилей.

Существенное влияние на итоговую сумму налога окажет и период, в течение которого авто находится в пользовании того или иного плательщика. Но окончательно сформированным тариф будет только после учета повышающего коэффициента, который введен для ТС стоимостью более 3 миллионов рублей. Рассчитывается данный критерий в индивидуальном порядке и снова-таки исходя из особенностей региона, в котором автомобиль зарегистрирован.

Ставки транспортного налога по регионам 2019 (таблица)

Сегодня свое законодательство о транспортном налоге существует практически во всех субъектах РФ. Регионы имеют право установления более высоких ставок, а также могут вносить ежегодно изменения в законы о транспортном налоге, меняя размер налоговых ставок по транспортному налогу в сторону увеличения или уменьшения, с учетом ограничений, установленных налоговым законодательством. То же касается изменений по льготам, порядку и срокам уплаты и т.д.

Новыми ставки налога на транспорт в 2019 году будут не везде. В ряде регионов они останутся на уровне 2019 г., а где то вырастут лишь для определенных категорий транспорта. Например, в Астраханской области областная дума приняла решение о повышении ставки транспортного налога на 2019 год для мотоциклов и мотороллеров с мощностью двигателя от 35 л.с., автобусов и грузовиков, мощность двигателя которых составляет от 200 л.с., а легковые автомобили данное повышение не затронуло (закон Астраханской области от 13.07.2019 № 38/2019-ОЗ).

Декларация по транспортному налогу за 2019 год: образец заполнения

Рассчитав налог по каждому автомобилю, результаты суммируют. Таким образом, получается исчисленный налог за год. Если в вашем регионе нет авансовых платежей, эту сумму и надо заплатить в бюджет. Если же вы оплачивали авансовые платежи, по итогам года доплатите разницу между исчисленным налогом за год и авансами.

Кроме того, транспортный налог является региональным налогом. При введении его в действие на территории своего региона законодательные (представительные) органы субъекта РФ могут установить дифференцированные налоговые ставки в отношении каждой категории транспортных средств, а также с учетом количества лет, прошедших с года выпуска транспортных средств, и (или) их экологического класса. Дополнительные налоговые льготы могут предусматриваться в том числе владельцам большегрузов.

Коэффициент Кв транспортный налог 2019 юридические лица

Пример: Организация купила автомобиль 12. 05.2019 года. Срок фактического использования к концу года составит: 8 месяцев. В итоге при окончательных подсчетах суммы налога поправочный коэффициент транспортного налога составит 0,67 (8/12 и округляем до сотых значений). Он может, как повышать, так и понижать итоговую цифру.

Как определяется коэффициент Кв в транспортном налоге 2019? Стандартно данная математическая величина указывается в основных документах, если эта информация отсутствует, то показатель определяют компетентные в этой области законодательства эксперты.

Налоговая ставка в каждом регионе Российской Федерации имеет свое значение, и не может, существенно, отличаться от базовой ставки, установленной на уровне государства. Узнать точную цифру для расчета юридическое и физическое лицо может на сайте ФСН, налоговой службы.

2014 год ознаменовался рядом существенных изменений многих основных налогов: на имущество, транспорт, НДС и др. В отношении автоналога был введен новый порядок расчета с учетом повышающего коэффициента на дорогие машины, также была видоизменена форма декларации и порядок ее заполнения.Срок уплаты платежа для ФЛ (к коим по имущественным платежам приравниваются ИП) в 2015 году был перенесен с 01 ноября на 01 октября.

Транспортный налог в 2015 году исчисляется, декларируется и уплачивается в соответствии с законодательством РФ с учетом, изменений, внесенных в НК РФ в предыдущем году. В частности, в 2014 году был введен повышающий коэффициент на роскошные авто стоимостью от трех млн. руб. В следствие этого была подкорректирована форма декларации и порядок ее заполнения. Также для ФЛ и приравненных к ним ИП срок уплаты платежа за транспортные средства (ТС) был перенесен на один месяц назад. Если ранее «физики» обязаны были внести средства в бюджет за свой транспорт не позднее первого числа ноября месяца, то с 2015 года этот срок установлен до 01 октября.

Плательщиками налога на ТС признаются все лица: юридические, физические, индивидуальные предприниматели любых систем обложения , на которых зарегистрированы транспортные средства (ТС), облагаемые данным платежом.

Так как ИП и ФЛ уплачивают автоналог на основе уведомления, направляемого Инспекцией, то особо заострять внимание на данной категории налогоплательщиков не будем, а обозначим особенности расчета и исчисления транспортного налога (ТН) для юридических лиц.

Данный платеж является региональным, поэтому средства от его уплаты поступают непосредственно в бюджет региона РФ, а правовое регулирование осуществляется законами субъектов с учетом положений Налогового кодекса. То есть основные особенности, такие какпорядок, сроки, льготы по уплате каждый регион определяет для себя сам, но с одним условием - нововведения не должны противоречить НК РФ.

Основным условием для исчисления и уплаты ТН является факт госрегистрации ТС , вне зависимости от режима обложения и фактического использования транспортного средства.

Юрлица на общей системе, «упрощенцы» и «вмененщики» рассчитывают и уплачивают ТН на общих основаниях, даже если автомобиль или иное ТС не эксплуатируется вовсе.

Таким образом, если автомобиль и любой иной объект, признанный подлежащим обложению ТН, не используется в деятельности организации (стоит в гараже, находится на ремонте или консервации, превратился в лом в результате ДТП или списан с бухучета, но не снят с регистрации и т.п) исчислять с него платеж придется в полном объеме. Данная позиция подтверждается многочисленными письмами финансового ведомства.

Также уплата налога не ставится в зависимость от выбранной системы налогообложения. Освобождения от уплаты ТН на УСН и ЕНДВ не предусмотрено.

Еще одной особенностью данного имущественного налога является тот факт, что платеж уплачивается тем лицом, на которое зарегистрировано ТС, вне зависимости от того, является ли оно его собственником.

Так, в отношении договора лизинга часто возникают спорные вопросы о том, кто является плательщиком налога: лизингодатель или лизингополучатель:

По данному вопросу ФНС дает исчерпывающий ответ в своем письме:

С какого имущества необходимо уплачивать автоналог

Кодексом определен исчерпывающий перечень транспортных средств подлежащих налогообложению. В него включаются:

- Машины на собственном ходу (автомобили, мотоциклы и мотороллеры, автобусы, тракторы и т.д);

- Механизмы на гусеничном и пневмоходу;

- Водный и воздушный транспорт

В отношении прицепов и полуприцепов законодатель считает возможным налог не уплачивать.

Не подлежат обложению и следующие транспортные средства:

Льгота, в виде освобождения от уплаты налога по угнанному ТС, применяется только в случае, если факт кражи будет подтвержден официальными документами.

Также стоит отметить, что подтверждать факт кражи придется каждый год, а не единоразово.

Лицо, на которое зарегистрировано угнанное ТС, может снять его с учета, предоставив заявление в органы регистрации . Данная возможность отражена в Правилах регистрации автотранспортных средств.

Если организация приобрела транспортное средство и не поставила его на учет (например, оно используется только на территории организации, или куплено для дальнейшей перепродажи), то налогоплательщик также обязан уплатить налог, несмотря на то, что регистрация ТС не производилась. К такому выводу пришел ВАС РФ в своем постановлении от 07.06.2012 .

Иные льготы по ТН

Отдельные льготы по транспортному платежу могут устанавливаться и законами Субъектов РФ.

Например, Законом г. Москвы освобождаются от уплаты налога организации, осуществляющие услуги пассажирских перевозок городским пассажирским транспортом, а также ряд физических лиц, являющихся Героями СССР и РФ, ветеранами ВОВ и иных боевых действий, инвалидами и т.д. Полный перечень льготников установлен статьей 4 данного закона .

Ставки по автоналогу

Ставки по ТН установлены соответствующей статьей НК и Законом субъекта. Кодексом указывается, что отраженные в статье 361 размеры ставок могут быть изменены, как в сторону увеличения, так и уменьшения, но не более, чем в 10 раз. Минимизации не подлежат ставки на авто мощностью не более 150 л.с.

В г. Москве минимальная ставка на автомобили до 100 л.с. составляет 12 руб., а максимальная (на авто свыше 250 л.с.) равна 150 руб.

В какой срок нужно подать декларацию и уплатить налог

Налоговым периодом по ТН признается календарный год, а отчетными - I,II,III кварталы.

Стоит отметить, что законом региона отчетные периоды, равно как и обязанность по уплате авансов может быть отменена.

Законом г. Москвы № 33 обязанность по составлению налогоплательщиком расчетов по авансовым платежам и их уплата не предусмотрена.

Предоставить годовую декларацию и уплатить налог ЮЛ должно в срок не позднее 01 февраля, если иное не установлено законом субъекта.

Например: Московские предприниматели отчитываются по налогу до 5 февраля включительно.

Сумма платежа исчисляется организациями самостоятельно по каждому ТС по месту его нахождения.

Если ЮЛ имеет несколько филиалов и на них зарегистрирован транспорт, то представлять декларацию она должна по каждому такому филиалу.

Исключение делается лишь для крупнейших налогоплательщиков, которые обязаны отчитываться по месту своего учета.

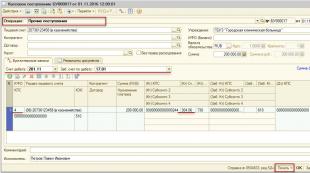

Порядок исчисления суммы платежа и авансов по нему

Сумма налога за 2015 год рассчитывается по формуле:

Сумма налога к уплате по итогам года рассчитывается с учетом авансов, исчисляемых за каждый квартал (если эта обязанность установлена законом региона):

Авансы за каждый квартал подлежат расчету по формуле:

Пример № 1

ООО «ГринГрасс» имеет на балансе легковой автомобиль Kiа Soul, используемый для доставки товара покупателям. Транспорт зарегистрирован в г. Москве, мощность двигателя (МД) равна 124 л.с. Ставка по налогу - 25 руб.

Сумма налога к уплате за 2015 год составит 3 100 руб. (124л.с*25руб.)

Так как Законом Москвы не предусмотрено исчисление и уплата авансов, то указанная сумма будет составлять платеж к внесению в бюджет.

Пример № 2

В собственности ООО «Логистик» находятся 2 легковых автомобиля:

- В г. Москва - NissanJuke (МД 178 л.с.) Ставка - 50 руб.

- В г. Мытищи Московской области - Chevrolet Lacetti (мощностью - 95 л.с) Ставка - 10 руб.

Сумма ТН к уплате по NissanJuke составит 8 900 (178*50). Авансы уплате не подлежат.

По Chevrolet Lacetti налог за 2015 год составит 950 руб. (95*10).

Авансы - 713 руб. (95*0,25 (1/4)*10)*3(по числу кварталов).

За вычетом авансов итоговая сумма к внесению в бюджет за 2015 по данному авто - 237 руб.

Если в течение налогового периода ЮЛ владело ТС неполный год, а лишь несколько месяцев, то расчет будет вестись по следующей формуле:

Необходимо отметить, что месяц начала и прекращения права собственности на ТС считается как полный. Т.е. если автомобиль приобретен 30.12.2015, то налог нужно будет уплатить за один месяц 2015 года. Если ТС куплено, например, в сентябре, а продано в октябре, то расчет будет вестись исходя из 2 месяцев.

Пример№ 3

ООО «Снегирь» в г. Москве 31 марта 2015 приобрело и зарегистрировало автомобиль марки SuzukiGrandVitara (мощность - 144 л.с.) и 14 апреля 2015г. его продало.

Обществу необходимо внести в бюджет за 2015 год сумму - 856 руб. (144л.с.*35руб.*(2/12)).

Затраты по ТН можно отнести на расходы по «упрощенке» 15 % .

За роскошное авто придется доплатить

С 01 января 2014 в НК РФ были внесены изменения в части расчета платежа по дорогостоящим машинам. Так, если стоимость авто превышает 3 млн., при определении суммы к уплате за прошедший год владелец обязан применить коэффициент (К1), установленный Налоговым Кодексом. Этот показатель определяется в зависимости от стоимости ТС и года его выпуска. Чем дороже и новее машина-тем он выше. Перечень автомобилей, подпадающих под категорию роскошных, определяет Минпромторг. Данный список размещен на официальном сайте указанного ведомства.

Также подробно об особенностях уплаты ТН на дорогие автомобили рассказывается в нижеследующем видео:

Расчет с применением повышающего коэффициента

Пример № 4

Организация в 2013 году приобрела автомобиль BMW 640i (МД 320). Указанное ТС включено в Перечень и в соответствии с НК РФ повышающий коэффициент (К) равен (срок владения 2 года) 1.1.

Автомобиль поставлен на учет в Москве. Соответственно авансы организация не исчисляет и не платит.

Налог к уплате составит 52 800 руб. (320*150*1.1)

Важным моментом не отраженным прямо в Налоговом кодексе является то, что по авансовым платежам (если их уплата предусмотрена соответствующим законом региона) повышающий коэффициент не применяется. Т.е они рассчитываются так же как и по обычным авто, а К1 учитывается только при исчислении суммы налога за год.

Пример № 5

ООО "Прайм" в 2014 году приобрело и зарегистрировало в Санкт-Петербурге автомобиль Audi Q7 quattro (МД 245 л.с.). Срок владения - 1 год.

Налоговая ставка в соответствии с Законом г. Санкт-Петербурга(ссылка)- 75 руб.

Сумма платежа по итогам 2015 года равна 23 888 руб. (245*75*1,3).

Авансовые платежи за три отчетных квартала - 13 781 руб. (245*75*0,25).

По итогам года ООО «Прайм» необходимо заплатить ТН в размере 10 107 (23 888-13 781).

Учитывая вышеизложенное, обозначим ключевые особенности уплаты налога на ТС:

- ТН уплачивается всеми ЮЛ вне зависимости от системы налогообложения: освобождение от уплаты данного налога при применении спецрежимов не предусмотрено;

- Декларацию и расчет авансовых платежей составляют только юрлица, так как ИП в рамках налогового законодательства приравниваются к ФЛ и уплачивают налог по уведомлению, направляемому Инспекцией;

- Основанием для уплаты платежа является факт госрегистрации транспортного средства, а не фактического владения;

- Платеж рассчитывается и вносится в бюджет по каждому ТС по месту его регистрации (за исключение крупнейших налогоплательщиков);

- Законом субъекта РФ определяется ставка, порядок, сроки и льготы по уплате налога.

- С 2014 владельцы роскошных автомобилей, стоимостью от 3 млн. руб. обязаны рассчитывать платеж с учетом повышенного коэффициента.

Порядок расчета средней стоимости определяет Минпромторг России. Он же размещает на своем сайте в интернете перечень легковых автомобилей средней стоимостью от 3 млн руб., налог по которым нужно считать с повышающим коэффициентом. Отслеживать обновления перечня Минпромторга можно на нашем сайте. Ссылку на обновленный перечень для 2017 года вы найдете здесь. Возраст автомобиля определяется с учетом года его выпуска (письмо Минфина России от 23.01.2015 № 03-05-05-04/1817). Заметим, что размер повышающего коэффициента принципиально знать только плательщикам ТН - организациям, т. к. они рассчитывают налог самостоятельно (п. 1 ст. 362 НК РФ). За «физика» коэффициент применит инспекция. О том, как заполнить декларацию по итогам 2017 года, читайте в материале «Заполняем декларацию по транспортному налогу за 2017 год».

Как применяется коэффициент на транспортный налог в 2018 году

Тула) приобрела грузовой автомобиль, 5 апреля транспортное средство было зарегистрировано в Туле. В октябре грузовик передали в обособленное подразделение в г. Краснодар, 26 октября перерегистрировали транспортное средство на обособленное подразделение в г.

Краснодаре. Для расчета коэффициента Кв в течение года транспортное средство считается зарегистрированным в головной организации в течение семи месяцев (апрель, май, июнь, июль, август, сентябрь, октябрь), в обособленном подразделении - двух месяцев (ноябрь, декабрь). Аналогичная позиция высказана в письме Минфина России от 01.06.2015 N 03-05-04-04/31532. Сдавать налоговую декларацию будет обособленное подразделение в г.

Краснодаре, заполнив несколько разделов 2 декларации с разными ОКТМО головной организации и обособленного подразделения. Коэффициент Кв по строке 130 Раздела 2, относящийся к головной организации, равен 0,5833 (7 мес.

Онлайн журнал для бухгалтера

Инфо

При подсчете срока необходимо начинать с года спуска автомобиля с конвейера и заканчивать годом, за который уплачивается налог (письмо ФНС России от 02.03.2015 № БС-4-11/).Если хотя бы одно из условий не выполняется, повышающий коэффициент не применяется. О том, применяется ли повышающий коэффициент к налогу, если автомобиль не указан в опубликованном Минпромторгом перечне, читайте в материале «Как платить транспортный налог, если дорогого авто нет в перечне Минпромторга?». Если условия выполняются, при расчете транспортного налога по легковому автомобилю средней стоимостью более 3 млн руб.

необходимо применить формулу: ТН = ТПоп × Кп, где ТПоп - сумма транспортного налога, рассчитанная по общим правилам (произведение налоговой базы на ставку налога и коэффициент владения транспортным средством); Кп - повышающий коэффициент.

Транспортный налог за 2016 год: коэффициент кв

- 27.05.2014, 09:38 #5 max к=12/12 Ответить с цитированием Вверх ▲

- 27.05.2014, 09:57 #6 Кв 1/12=0,0833 Это будет строка 120 в декларации за 2003 год. А во всех последующих будет Кв=1. Ответить с цитированием Вверх ▲

- 27.05.2014, 10:40 #7 коллеги, почему 1 это максимальный коэффициент,если написано черным по белому,что …»определяется как отношение числа полных месяцев, в течение которых транспортное средство было зарегистрировано на налогоплательщика, к числу календарных месяцев в налоговом (отчетном) периоде»?Почему в числителе 12 месяцев,если с каждым годом число полных месяцев растет? Ответить с цитированием Вверх ▲

- 27.05.2014, 10:42 #8 Сообщение от Second определяется как отношение числа полных месяцев, в течение которых транспортное средство было зарегистрировано на налогоплательщика Я же Вам уже сказал — это строка 110.

Коэффициент кв транспортный налог 2016 юридические лица

- 26.05.2014, 23:55 #2 Сообщение от Second числа полных месяцев, в течение которых транспортное средство было зарегистрировано на налогоплательщика Это строка 110, а не «133». Best regards, Михаил Ответить с цитированием Вверх ▲

- 27.05.2014, 09:32 #3 Сообщение от mvf Это строка 110, а не «133».

Повышающий коэффициент для транспортного налога в 2017-2018 гг.

В транспортной налоговой декларации его указывают во 2-м Разделе по 160-й строке: Также см. «Повышающие коэффициенты по транспортному налогу». Особенности расчета На многоуровневых предприятиях часто происходит передача имущества из одного подразделения в другое. В том числе – и транспортных средств с последующей их перерегистрацией.

В связи с чем возникает множество вопросов, как следует посчитать коэффициент Кв транспортного налога в 2017 году. Ситуация 1 Когда автомобиль приписан к отдельному подразделению неполный срок периода налоговой отчетности, и попал сюда от головной организации, расчет и уплату налога необходимо производить с месяца, следующего после постановки транспорта на учет. Ситуация 2 Предположим, транспорт был переведен из одного подразделения в другое внутри одного предприятия.

Коэффициент кв транспортного налога в 2016-2017 году

Главная → Бухгалтерские консультации → Транспортный налог Обновление: 22 декабря 2016 г. Коэффициент Кв - это расчетный показатель декларации, определяемый исходя из месяцев владения транспортным средством. Как не ошибиться при его расчете, расскажет эта статья.

Неверно определив коэффициент Кв, юридические лица могут уплатить транспортный налог в 2016 году тоже неправильно. Как определять коэффициент транспортного налога Коэффициент Кв транспортной декларации - это отношение числа полных месяцев, в течение которых данное транспортное средство было зарегистрировано на организацию, к числу календарных месяцев в налоговом периоде (отчетном периоде). Значение коэффициента указывается в виде дроби с точностью до десятитысячных долей (т.

е. с четырьмя знаками после запятой).

Действующий повышающий коэффициент транспортного налога

Изменения зависят:

- от стоимости покупки,

- года выпуска.

Самый максимальный показатель применим к автомобилям стоимостью выше 15 000 000 (Пятнадцати миллионов) российских рублей, и не старше 20 лет со дня выпуска из производства на рынок продаж.Каждый год перечень ТС обновляется на сайте Министерства промышленности и торговли РФ, не позднее первого числа марта месяца. Так как юридические лица обязаны внести первый авансовый платеж по налогам уже с применением повышающего коэффициента. Начисление и оплата производятся ежеквартально. Реквизиты для оплаты транспортного налога Пример коэффициента для расчета транспортного налога: В июне 2016 года было приобретено транспортное средство.

Общее количество полезного использования составило 7 месяцев. Условно допустим, что повышающий коэффициент за 2016 составит 1,2.

Как рассчитать коэффициент кв по транспортному налогу

Внимание

Пункт 2 указанной статьи определяет размеры повышающего коэффициента для автотранспортных средств стоимостью свыше 3 000 000 рублей. Пункт 3 документа рассматривает порядок расчета понижающего коэффициента со всеми основополагающими определениями. Таким образом производить расчет коэффициентов при определении суммы транспортного налога требуется на каждое автотранспортное средство с учетом вышеуказанной статьи российского законодательства.

В каких случаях применяется повышенный и пониженный Повышающий коэффициент Кв транспортного налога 2018 для юридических лиц и граждан применяется в случае соответствия имеющегося в распоряжении транспортного средства, подпадающего под описание в пункте 2 статьи 362 НК РФ. В иных случаях применять коэффициенты повышения налоговых ставок по расчету налога на автотранспортное средство нельзя.

Сумма налога рассчитывается следующим образом: берется установленная НК РФ налогооблагаемая база и умножается на ставку налога. Полученный итог умножают на коэффициент Кв – транспортный налог 2016. Юридические лица обязаны самостоятельно произвести уплату в соответствующие государственные органы, к которым прикреплена та или иная организация.

Чтобы правильно определить базу, следует учесть следующие документы транспортного средства: свидетельство о регистрации и паспорт. В них указана необходимая информация про лошадиные силы, валовой вместимости, тяги – все это относится к ТС различного назначения (наземного, водного, воздушного).

Повышающий коэффициент транспортного налога 2018-2019 годов применяется при расчете транспортного налога по дорогим автомобилям. О порядке применения повышающего коэффициента расскажем в настоящей статье.

Повышающий коэффициент транспортного налога — что это такое?

Повышающий коэффициент транспортного налога (ТН) был введен в НК РФ в 2014 году. Он применяется в отношении некоторых категорий транспортных средств (ТС) и зависит от средней стоимости авто и его возраста.

Так, п. 2 ст. 362 НК РФ предусмотрены следующие коэффициенты (для 2018-2019 годов):

- 1,1 — в отношении легковых автомобилей средней стоимостью от 3 до 5 млн руб. включительно, с года выпуска которых прошло не более 3 лет;

- 2 — в отношении легковых автомобилей средней стоимостью от 5 до 10 млн руб. включительно, с года выпуска которых прошло не более 5 лет;

- 3 — в отношении легковых автомобилей средней стоимостью от 10 до 15 млн руб. включительно, с года выпуска которых прошло не более 10 лет, а также легковых автомобилей средней стоимостью более 15 млн руб., с года выпуска которых прошло не более 20 лет.

Порядок расчета средней стоимости определяет Минпромторг России. Он же размещает на своем сайте в интернете перечень легковых автомобилей средней стоимостью от 3 млн руб., налог по которым нужно считать с повышающим коэффициентом. Отслеживать обновления перечня Минпромторга можно на сайте ведомства.

Возраст автомобиля определяется с учетом года его выпуска (письмо Минфина России от 23.01.2015 № 03-05-05-04/1817).

Заметим, что размер повышающего коэффициента принципиально знать только плательщикам ТН — организациям, т. к. они рассчитывают налог самостоятельно (п. 1 ст. 362 НК РФ). За «физика» коэффициент применит инспекция.

О том, как заполнить декларацию по итогам 2018 года, читайте в материале «Заполняем декларацию по транспортному налогу за 2018 год» .

Повышающий коэффициент транспортного налога в 2018-2019 годах

Повышающий коэффициент по транспортному налогу следует учитывать при расчете не только суммы налога за год, но и авансов по нему (п. 2.1 ст. 362 НК РФ).

О процедуре расчета налога на транспорт подробнее читайте в статье «Как рассчитать транспортный налог на автомобиль?» .

Если на вашу компанию зарегистрирован дорогой автомобиль, прежде чем рассчитать транспортный налог, проверьте:

- Включен ли ваш автомобиль в перечень, размещенный на сайте Минпромторга. Используйте только актуальный перечень (он обновляется ежегодно).

- Не превышает ли срок использования автомобиля срок, установленный в НК РФ для целей применения повышающего коэффициента. При подсчете срока необходимо начинать с года спуска автомобиля с конвейера и заканчивать годом, за который уплачивается налог (письмо ФНС России от 02.03.2015 № БС-4-11/3274@).

Если хотя бы одно из условий не выполняется, повышающий коэффициент не применяется.

О том, применяется ли повышающий коэффициент к налогу, если автомобиль не указан в опубликованном Минпромторгом перечне, читайте в материале «Как платить транспортный налог, если дорогого авто нет в перечне Минпромторга?» .

Если условия выполняются, при расчете транспортного налога по легковому автомобилю средней стоимостью более 3 млн руб. необходимо применить формулу:

ТН = ТП оп × К п,

где ТП оп — сумма транспортного налога, рассчитанная по общим правилам (произведение налоговой базы на ставку налога и коэффициент владения транспортным средством);

К п — повышающий коэффициент.

Платить налог с учетом повышающего коэффициента нужно и в тех случаях, когда описание модели (версии) для соответствующей марки легкового автомобиля в перечне Минпромторга содержит меньше либо больше сведений по сравнению со сведениями из ГИБДД (письмо ФНС от 18.07.2017 № БС-4-21/14024@).

Итоги

Повышающий коэффициент по транспортному налогу применяется в том случае, если автомобиль указан в перечне Минпромторга и срок использования автомобиля не превышает срок, установленный в НК РФ для целей применения повышающего коэффициента.

Перечень дорогих автомобилей средней стоимостью свыше 3 млн руб. ежегодно обновляется на сайте Минпромторга не позднее 1 марта. Если транспортное средство в этом перечне отсутствует, повышающий коэффициент в расчете транспортного налога не участвует.

С 2014 г. транспортный налог, а с этого года и авансовые платежи по нему в отношении дорогостоящих автомобилей уплачиваются с применением повышающего коэффициента Кппп. 2, 2.1 ст. 362 НК РФ . Сейчас есть два Перечня легковых автомобилей средней стоимостью от 3 млн руб., составленных Минпромторгом: Перечень от 28.02.2014 и Перечень от 27.02.2015. Как же их применять?

Последняя позиция Минфина

Согласно последнему разъяснению Минфина каждый Перечень дорогостоящих автомобилей должен применяться в своем налоговом период е:

- Перечень от 28.02.2014 - для налогового периода 2014 г.;

- Перечень от 27.02.2015 - для налогового периода 2015 г.

Так же считает и ФНСПисьмо ФНС от 21.05.2015 № БС-4-11/8612@ .

Соответственно, независимо от года выпуска автомобиля вы должны исчислить:

- налог за 2014 г. - руководствуясь Перечнем от 28.02.2014;

- авансовые платежи и налог за 2015 г. - руководствуясь Перечнем от 27.02.2015.

Допустим, вы в Перечень заглянули, но своего нового автомобиля в нем не нашли. Просто ваша модель настолько новая, что она в Перечень еще не попала. Значит, и повышающий коэффициент вам применять не надо.

Например, в Перечне от 27.02.2015 нет Volvo XC90, а его обновленная версия, продажа которой уже стартовала, в Перечень 2016 г. наверняка попадет, ведь она стоит больше 3 млн руб. Тогда исчисляйте авансовые платежи и налог за 2015 г. без повышающего коэффициента. Причем Перечень дорогостоящих автомобилей, который Минпромторг обнародует в 2016 г., к налоговому периоду 2015 г. применяться не будет. Значит, даже если ваш автомобиль в Перечне 2016 г. появится, пересчитывать налог за 2015 г. не придется. Это нам подтвердили и в Минфине.

ИЗ АВТОРИТЕТНЫХ ИСТОЧНИКОВ

Начальник отдела имущественных и прочих налогов Департамента налоговой и таможенно-тарифной политики Минфина России

“ Если новый автомобиль, произведенный в 2015 г., попадает в Перечень только 2016 г., то в 2015 г. он будет облагаться без коэффициента, а в 2016 г., если его средняя стоимость до 5 млн руб., - с коэффициенто м 1,3” .

Из-за того что в Перечне от 27.02.2015 учитывается возраст автомобилей, с некоторыми машинами произошла комичная ситуация. Так, например, Mercedes-Benz ML 350 в возрасте от 2 до 3 лет в Перечне есть (в категории от 3 до 5 млн руб.), а этой модели в возрасте не более 2 лет в Перечне нет. Получается, по двухлетней ML 350 налог надо платить с повышающим коэффициентом, а по новой - без.

Правда, в одном из писем Минфин сообщал, что Минпромторгом проводится работа по уточнению Перечне йПисьмо Минфина от 23.04.2015 № 03-05-05-04/23464 . Так что, на всякий случай, чтобы не допустить ошибок, перед уплатой авансовых платежей и заполнением декларации за 2015 г. загляните в Перечень от 27.02.2015, вдруг в него внесут изменения.

Проверяем, не было ли ошибок

Немногим ранее Минфин разъяснял, что Перечни должны применяться инач е , :

- Перечень от 28.02.2014 - при расчете налога за 2014 г., авансовых платежей и налога за 2015 г. в отношении автомобилей, выпущенных до 2014 г.;

- Перечень от 27.02.2015 - при расчете налога за 2014 г., авансовых платежей и налога за 2015 г. в отношении автомобилей, выпущенных в 2014 г.

В таблице серым цветом выделены различия в позициях Минфина.

| Год выпуска автомобиля | Более ранняя позиция Минфин аПисьма Минфина от 23.04.2015 № 03-05-05-04/23464 , от 02.04.2015 № 03-05-05-04/18439 | Последняя позиция Минфин аПисьмо Минфина от 01.06.2015 № 03-05-04-04/31532 | ||

| Перечень для расчета налога за 2014 г. | Перечень для расчета налога за 2015 г. | |||

| 2015 | - | - | Перечень от 28.02.2014 | Перечень от 27.02.2015 |

| 2014 | Перечень от 27.02.2015 | Перечень от 27.02.2015 | Перечень от 28.02.2014 | Перечень от 27.02.2015 |

| До 2014 | Перечень от 28.02.2014 | Перечень от 28.02.2014 | Перечень от 28.02.2014 | Перечень от 27.02.2015 |

Как видим, неправильный коэффициент мог быть применен при расчете:

- налога за 2014 г. по автомобилям 2014 г.;

- авансового платежа за I квартал 2015 г. по автомобилям, выпущенным до 2014 г.

Обратите внимание, Перечень от 27.02.2015 существенно отличается от предыдущего: в нем уточнены версии моделей и, как мы уже сказали, учитывается еще и возраст машины. И некоторые модели в этих Перечнях относятся к различным категориям. Например, BMW 750Ld xDrive, Maserati Ghibli в Перечне от 28.02.2014 относятся к автомобилям средней стоимостью от 3 до 5 млн руб., а в Перечне от 27.02.2015 эти машины, с года выпуска которых прошло не более 2 лет, находятся в числе автомобилей средней стоимостью от 5 до 10 млн руб. Если руководствоваться новой позицией Минфина, транспортный налог за 2014 г. по этим автомобилям, выпущенным в 2014 г., должен быть рассчитан с применением коэффициента Кп 1,5 вместо 2.

Если это ваш случай, пересчитайте транспортный налог за 2014 г. и представьте уточненную декларацию.

А затем можете смело подавать в инспекцию заявление о зачете или возврате возникшей переплат ыст. 78 , п. 1 ст. 81 НК РФ .

Если вы за 2014 г. платили транспортный налог по дорогостоящему автомобилю 2014 г. выпуска, а в I квартале 2015 г. - авансовый платеж по автомобилю, выпущенному до 2014 г., проверьте, в одной ли категории машина поименована в обоих Перечнях, и при необходимости пересчитайте налог (авансовый платеж).

А может быть, вам настолько повезет, что в Перечне от 28.02.2014, в отличие от Перечня от 27.02.2015, вы своего автомобиля не найдете. Например, именно так обстоят дела с BMW M4. Тогда налог за 2014 г. можно рассчитать без повышающего коэффициента.

Так что, если, следуя разъяснениям Минфина, по такому автомобилю вы уже представляли уточненную декларацию за 2014 г., пересчитав сумму транспортного налога с учетом повышающего коэффициент аПисьмо Минфина от 02.04.2015 № 03-05-05-04/18439 , теперь вам лучше представить еще одну уточненную декларацию. Но, разумеется, уже с пересчитанной в меньшую сторону суммой налога.