Как вернуть займ учредителю из кассы: особенности возврата, рекомендации. Новые правила получения и расходования из кассы наличных денег Можно выдать займ из кассы

Как оформить получение и возврат займа (кредита)

Организация может получить деньги (имущество) во временное пользование:

– по договору займа (п. 1 ст. 807 ГК РФ);

– по кредитному договору (п. 1 ст. 819 ГК РФ).

По общему правилу к кредитному договору применяются правила, которые распространяются на договор займа (п.

Возврат займа наличными между юрид лицами?

2 ст. 819 ГК РФ).

Однако между этими договорами есть существенные различия.

Различия между кредитным договором и договором займа

1. Кредит деньгами может выдать только банк или кредитная организация (п. 1 ст. 819 ГК РФ). Денежный заем можно получить от любого гражданина, предпринимателя или организации (п. 1 ст. 807 ГК РФ).

2. Денежные кредиты организация может получить (вернуть) только в безналичном порядке (п. 2, 3 Положения Банка России от 31 августа 1998 г. № 54-П). На выдачу (возврат) займов такое ограничение не распространяется (п. 1 ст. 810 ГК РФ). Аналогичное положение действует в отношении уплаты процентов. За пользование денежным кредитом организация вправе рассчитываться только по безналу (п. 1 ст. 819 ГК РФ, п. 3.3. Положения Банка России от 26 июня 1998 г. № 39-П). Проценты по займу можно выплачивать как деньгами, так и имуществом (п. 1 ст. 809 ГК РФ).

3. Договор денежного кредита может быть только процентным (п. 1 ст. 819 ГК РФ). По договору займа деньги могут выдаваться без условия об уплате процентов (п. 1 ст. 809 ГК РФ).

4. Договор товарного кредита признается беспроцентным лишь в том случае, если об этом прямо сказано в его тексте (п. 1 ст. 819 ГК РФ). Договор займа в натуральной форме является таковым по умолчанию (п. 3 ст. 809 ГК РФ).

Формы предоставления займа (кредита)

Заем (кредит), предоставленный организации, может быть денежным или имущественным (заем в натуральной форме, товарный кредит).

Это следует из положений статей 807, 809, 819, 822 Гражданского кодекса РФ.

Условия договора займа (кредита)

Независимо от суммы договор займа (кредитного договора), в котором организация выступает в качестве заемщика (кредитора), заключите его в письменной форме (п. 1 ст. 808, ст. 820 ГК РФ). Данное соглашение считается заключенным с момента передачи денег или других вещей по нему (п. 1 ст. 807 ГК РФ).

Размер процентов по займу (кредиту) можно указать в договоре. Если такой оговорки нет, организация должна выплатить заимодавцу проценты по ставке рефинансирования, действующей на дату возврата (всей суммы займа (кредита) или его части).

Порядок уплаты процентов тоже можно предусмотреть в договоре. Но если это условие отсутствует, организация должна выплачивать проценты ежемесячно до полного погашения займа (кредита).

Если заимодавец (кредитор) предоставит беспроцентный заем (кредит), это условие должно быть прямо указано в договоре (исключение – заем, выданный в натуральной форме, по умолчанию он является беспроцентным).

Это следует из положений статьи 809, пункта 2 статьи 819 Гражданского кодекса РФ.

При выдаче займа деньгами заимодавец может перевести сумму займа на банковский счет (в безналичном порядке) или выплатить ее наличными (п. 1 ст. 810 ГК РФ). Получить денежный кредит организация может только в безналичной форме (п. 2 Положения Банка России от 31 августа 1998 г. № 54-П).

Внимание: при получении займа от организаций или предпринимателей наличными деньгами соблюдайте лимит расчетов наличными.

Максимальный размер расчетов наличными деньгами составляет 100 000 руб. Данный лимит действует в отношении расчетов по одному договору:

– между организациями;

– между организацией и предпринимателем.

За несоблюдение лимита расчетов наличными предусмотрена административная ответственность по статье 15.1 Кодекса РФ об административных правонарушениях.

Размер штрафа составляет:

– для руководителя – от 4000 руб. до 5000 руб.;

– для организации – от 40 000 руб. до 50 000 руб.

Ситуация: можно ли принять от сотрудника (или другого гражданина) заем наличными деньгами, если его сумма превышает 100 000 руб.?

Ответ: да, можно.

Лимит расчетов наличными распространяется только на договоры, которые организация заключает с другими организациями или предпринимателями. Предельный размер наличных расчетов между организациями и гражданами, которые не занимаются предпринимательской деятельностью, не установлен (п. 5 Указания Банка России от 07 октября 2013 г. № 3073-У). Поэтому в качестве займа организация может принять от человека любую наличную сумму.

Ситуация: можно ли принять от учредителя заем наличными деньгами, если его сумма превышает 100 000 руб.?

Ответ на этот вопрос зависит от того, кто является учредителем, предоставившим организации заем: гражданин или другая организация.

По договорам, которые организация заключает с другими организациями (предпринимателями), установлен лимит расчетов наличными в 100 000 руб. (п. 6 Указания Банка России от 07 октября 2013 г. № 3073-У). Это правило в полной мере относится и к договорам займа. Поэтому если учредителем является другая организация, то в качестве займа можно принять наличную сумму в пределах 100 000 руб. по одному договору займа.

Предельный размер наличных расчетов между организациями и гражданами, которые не занимаются предпринимательской деятельностью, не установлен (п. 5 Указания Банка России от 07 октября 2013 г. № 3073-У). Поэтому, если учредителем является гражданин, в качестве займа организация может принять от него любую наличную сумму.

При получении или возврате займа наличными деньгами составьте расходный или приходный кассовый ордер (формы № КО-2 и № КО-1, утвержденные постановлением Госкомстата России от 18 августа 1998 г. № 88).

Уведомление банком службы по финансовому мониторингу

О получении организацией займа (кредита) в безналичной форме в сумме не менее 600 000 руб. банки должны уведомить службу по финансовому мониторингу. Это происходит в случаях:

– если организация получила беспроцентный заем;

– если одной из сторон договора займа (кредита) является организация или гражданин, которые имеют регистрацию, местожительство или местонахождение в государстве (на территории), которое не участвует в международном сотрудничестве в сфере противодействия легализации (отмыванию) доходов, полученных преступным путем, и финансированию терроризма;

– одной из сторон договора займа (кредита) является лицо, которое владеет счетом в банке, зарегистрированном в указанном государстве (на указанной территории).

Перечень таких государств (территорий) устанавливает Правительство РФ.

Об этом сказано в статье 6 Закона от 7 августа 2001 г. № 115-ФЗ, письме Банка России от 11 апреля 2006 г. № 12-1-3/804.

Возврат займа (кредита)

Организация обязана вернуть полученный заем (кредит) в срок и в порядке, предусмотренном договором. Если срок возврата не установлен, организация должна вернуть заем не позднее чем через 30 дней, после того как заимодавец (кредитор) предъявил такое требование.

Беспроцентный заем (кредит) организация вправе вернуть досрочно. Досрочный возврат процентных займов (кредитов) допускается только с согласия заимодавца (кредитора).

Такой порядок установлен статьей 810 и пунктом 2 статьи 819 Гражданского кодекса РФ.

Возвращен денежный заем может быть наличными или в безналичном порядке (п. 1 ст. 810 ГК РФ). Вернуть кредит, полученный деньгами, можно только по безналу (п. 2, 3 Положения Банка России от 31 августа 1998 г. № 54-П).

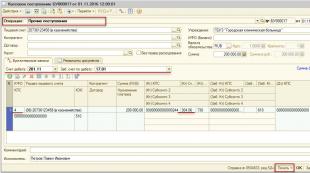

Выдача и возврат займа (кредита) наличными деньгами

При получении займа или возврате одолженных средств наличными деньгами составьте приходный или расходный кассовый ордер (формы № КО-2 и № КО-1, утвержденные постановлением Госкомстата России от 18 августа 1998 г. № 88). Получение займа (кредита) в безналичной форме можно подтвердить выпиской с расчетного счета организации. Возврат займа (кредита) безналичным путем оформите платежным поручением по форме № 0401060.

Ситуация: нужно ли применять ККТ при получении и возврате наличных денежных займов (кредитов), а также при уплате процентов по ним?

Ответ: нет, не нужно.

Применение ККТ является обязательным при наличных расчетах за проданные товары, выполненные работы или оказанные услуги (п. 1 ст. 2 Закона от 22 мая 2003 г. № 54-ФЗ). При получении (возврате) денежных займов (кредитов) реализации товаров (работ, услуг) не происходит (постановление Президиума ВАС РФ от 3 августа 2004 г. № 3009/04). Поэтому ни при получении наличного денежного займа (кредита), ни при его возврате, ни при уплате процентов по займу ККТ не применяйте. С этим выводом согласны и контролирующие ведомства (письма Минфина России от 10 мая 2011 г. № 03-01-15/3-51 и ФНС России от 10 июня 2011 г. № АС-4-2/9303).

Выдача и возврат займа (кредита) в натуральной форме

Кроме денег, заимодавец (кредитор) может одолжить организации принадлежащее ему имущество. В данном случае сделка представляет собой заем в натуральной форме или товарный кредит.

С позиций бухучета между договором займа в натуральной форме и договором товарного кредита нет никаких различий. Существуют лишь некоторые правовые особенности.

Например, договор займа вступит в силу в момент передачи вещей (п. 1 ст. 807 ГК РФ). Договор товарного кредита – в день подписания (абз. 1 ст. 822 ГК РФ). Это значит, что с момента подписания договора товарного кредита у сотрудника возникнет обязанность передать оговоренное в нем имущество организации.

В отличие от договора займа в договоре товарного кредита нужно более четко указать признаки передаваемых ценностей (абз. 2 ст. 822 ГК РФ). Кроме того, договор товарного кредита признается беспроцентным лишь в том случае, если об этом прямо сказано в его тексте (п. 1 ст. 819 ГК РФ). Договор займа в натуральной форме является таковым по умолчанию (п. 3 ст. 809 ГК РФ).

Вернуть заем в натуральной форме (товарный кредит) нужно имуществом – равным количеством других вещей того же рода и качества (п. 1 ст. 807, ст. 822 ГК РФ).

Главная — Статьи

Новые правила получения и расходования из кассы наличных денег

Рассчитываться наличными с другими организациями и предпринимателями уже скоро надо будет по новым правилам. Банк России закрепил новые правила расчетов наличными в Указании от7 октября 2013 г. №3073-У «Об осуществлении наличных расчетов». Новые правила вступают в силу 1 июня, то есть через 10 дней после дня опубликования Указания №3073-У в «Вестнике Банка России» (опубликовано 21 мая).

Обратите внимание! Старое Указание № 1843-У, посвященное наличным расчетам, отменено (Указание Банка России от 16 октября 2013 г.

Ниже вы найдете таблицу, которая поможет быстро определить, какие суммы разрешается выплачивать без соблюдения лимита и из выручки.

На что и как можно расходовать наличные

|

Можноли выдать (оплатить) из наличной выручки |

Можно ли выдать (оплатить) больше 100 000 руб. |

|

|

Расчеты с сотрудниками |

||

|

Зарплата и пособия работникам |

||

|

Выдача наличных денег под отчет |

||

|

Расчеты с контрагентами |

||

|

Оплата товаров (кроме ценных бумаг), работ, услуг |

||

|

Выплата денег за возвращенный товар (невыполненную работу, неоказанную услугу), ранее оплаченный наличными |

||

|

Выплата денег за возвращенный товар, ранее оплаченный по безналу |

||

|

Займы, погашение займов и процентов по ним |

||

|

Дивиденды |

||

|

Платежи по договору аренды недвижимости |

||

|

Наличные предпринимателя |

||

|

Деньги на личные цели, не связанные с ведением бизнеса |

Лимит в 100 000 руб. обязателен для всех сторон договора

Лимит расчетов наличными остался прежним — это 100 000 руб. по одному договору. То есть в предельную сумму должна, как и раньше, укладываться общая сумма наличного платежа по одной сделке. Даже если деньги одна сторона договора передает другой частями. Например, покупатель оплачивает товар в рассрочку.

Само же правило о необходимости вести наличные расчеты в пределах лимита сформулировано по-новому. Появилось такое понятие, как участники наличных расчетов. Ими считаются любые юридические лица и предприниматели. Все они имеют право рассчитываться наличкой в рамках одного договора только в пределах лимита (п. 6 Указания №3073-У).

За превышение этого ограничения предусмотрен штраф в сумме до 50 000 руб. (ст. 15.1 КоАП РФ). Причем долгое время оставался спорным вопрос о том, кого налоговики вправе привлечь к административной ответственности за данное нарушение: обе стороны договора, только продавца, который получает наличку, или только покупателя, который ею расплачивается. Инспекторы штрафовали и тех и других. И судьи признавали это правомерным (постановления ФАС Волго-Вятского округа от30 ноября 2010г. поделу №А28-2959/2010 и ФАС Поволжского округа от12 октября 2010г. поделу №А65-6852/2010).

Теперь споров не будет. Административная ответственность установлена за сверхлимитные расчеты. Участниками наличных расчетов являются обе стороны договора. Так что налоговики вправе оштрафовать за превышение лимита и того, кто получил больше 100 000 руб., и того, кто выплатил лишнюю сумму.

С физическими лицами компании и предприниматели могут, как и раньше, рассчитываться наличными без всяких ограничений по суммам. Например, любую наличную сумму можно заплатить частному подрядчику за работу или услугу или получить в качестве займа от работника или учредителя. Запрета не было и раньше, но сейчас это прямо разрешает пункт 5 Указания № 3073-У. Таким образом, чиновники решили повременить с установлением лимита по наличным расчетам с обычными гражданами. Была идея с 2014 года ввести ограничение в сумме 600 000 руб., а с 2016-2017 годов — снизить его до 300 000 руб.

Лимит 100 000 руб. действует независимо от срока договора

В новых правилах уточнено, что понимать под платежами по одному договору. Это расчеты по обязательствам, предусмотренным договором, которые исполняются как в период действия договора, так и после его окончания (п. 6 Указания №3073-У). Таким образом, соблюдать лимит надо даже при передаче и получении наличных денег по контракту, срок действия которого истек.

Обратите внимание! Лимит надо соблюдать даже при получении или передаче наличных по договору, срок действия которого уже истек.

Пример : Компания рассчитывается наличными, когда срок договора прошел

Две компании заключили договор оказания услуг сроком на два месяца (май—июнь). Цена договора — 150 000 руб. По условиям договора исполнитель выставляет акт на оказанные услуги и счет, который заказчик должен оплатить самое позднее 30 июня. Заказчик опоздал с оплатой: рассчитаться за услуги он смог только 10 июля. И хотя срок действия договора уже истек, заказчик вправе внести наличные только в сумме 100 000 руб. А 50 000 руб. надо перечислить по безналу. За нарушение налоговики могут оштрафовать не только заказчика, но и исполнителя.

В прежнем Указании №1843-У подобной оговорки не было. Но Банк России официально разъяснял: лимит распространяется и на обязательства, исполняемые после окончания договора (официальное разъяснение от28 сентября 2009г. №34-ОР).

Из выручки можно выдавать под отчет любые суммы

Из наличной выручки можно выдавать подотчетные в любой сумме. Лимит в 100 000 руб. в таком случае не действует. Об этом теперь прямо сказано в пунктах 2 и 6 Указания № 3073-У.

В прежнем перечне целей, на которые можно тратить выручку из кассы (п. 2 Указания №1843-У), значились только командировочные расходы, а подотчетные не упоминались. Формально получалось, что выручку из кассы можно выдавать под отчет только тем, кто отправляется в служебную поездку. Правда, отсутствие судебной практики свидетельствует о том, что на практике споров на этот счет не было. То есть налоговики не видели нарушения в том, что компания тратит наличную выручку на выдачу подотчетных не командированным работникам, а тем, кому наличность нужна для приобретения товаров или услуг для организации. Теперь же претензии полностью исключены.

Что касается соблюдения лимита в 100 000 руб., то Банк России разъяснял следующее. Если работник тратит подотчетные в командировке, то придерживаться лимита при расчетах за жилье и проезд не нужно. Если же расходы подотчетника не связаны со служебной поездкой, например он покупает для компании оргтехнику, то по одному договору можно рассчитываться наличными только в пределах 100 000 руб. (письмо от4 декабря 2007г. №190-Т).

Займ между юридическими лицами

В новых правилах прямо не сказано, что командированный сотрудник имеет право тратить наличные без учета лимита. А письмо №190-Т разъясняет нормы прежнего, а не нового Указания ЦБ РФ. Поэтому безопаснее, чтобы в служебной поездке сотрудник тоже рассчитывался по каждому такому договору только в пределах лимита. Иначе есть риск, что за сверхлимитные траты налоговики оштрафуют на сумму до 50 000 руб. (ст. 15.1 КоАП РФ).

Нельзя выдавать займы и платить за аренду из кассы

В пункте 4 Указания № 3073-У приведен новый перечень операций, расплатиться по которым компания и предприниматель могут исключительно с помощью наличных, снятых с расчетного счета. Использовать наличную выручку напрямую из кассы нельзя. В этот перечень входят расчеты по ценным бумагам, договорам аренды, займам, а также по организации и проведению азартных игр.

Данное ограничение касается не только расчетов между компаниями, предпринимателями или компанией и предпринимателем. Оно относится и к их расчетам с физлицами.

При этом лимит в 100 000 руб. надо соблюдать только по договорам, заключенным либо между двумя компаниями, либо между компанией и предпринимателем, либо между двумя предпринимателями. Если одна из сторон договора — физлицо, то лимит не применяется (п. 5 Указания №3073-У). Рассмотрим подробнее правила по аренде и займам.

Аренда . Чтобы рассчитаться наличными за аренду недвижимого имущества, надо снять их со счета. Использовать выручку из кассы компания не вправе. Причем независимо от того, с кем заключен договор — с другой организацией, с предпринимателем или с частным лицом.

Обратите внимание! Наличной выручкой из кассы можно рассчитываться за аренду автомобиля или другого движимого имущества. При аренде недвижимости надо снимать деньги со счета или платить по безналу.

Данное правило компании и бизнесмены должны соблюдать независимо от того, оплачивают они наличкой именно аренду или, к примеру, погашают штрафы и неустойки либо вносят задаток. Кроме того, ограничение распространяется как на арендаторов, так и на арендодателей. В большинстве случаев наличными деньгами рассчитывается арендатор, когда вносит в кассу арендодателя платеж за использование недвижимости. Но возможен и другой вариант. Например, арендодатель может вернуть арендатору переплату по договору. Для этого тоже нужно использовать наличность, снятую со счета. Ведь в Указании №3073-У речь идет обо всех операциях по договору аренды.

В то же время на аренду движимого имущества данное ограничение не распространяется. Компания, которая арендует, например, автомобиль, имеет право погасить очередной платеж и из наличной выручки. Необязательно сначала вносить ее на счет, а потом снимать, чтобы рассчитаться.

В прежнем Указании №1843-У не было прямой оговорки о том, что рассчитываться по аренде надо только за счет денег, снятых со счета. В то же время аренда не значилась в перечне целей, на которые можно тратить наличную выручку. То есть формально ограничение существовало и раньше. Но если до недавних пор налоговики не акцентировали на этом свое внимание, сейчас наличные расчеты по аренде наверняка начнут вызывать у проверяющих пристальный интерес.

Заем . Запрет на использование наличной выручки из кассы распространяется как на выдачу займов, так и на их возврат и погашение процентов. То есть касается обеих сторон договора — и заимодавца, и заемщика. Кроме того, запрет на расходование выручки распространяется не только на договоры, заключенные между двумя компаниями или компанией и предпринимателем, но и на контракты, подписанные с физлицом. Это может быть, например, учредитель, который дал своей компании взаймы. Или директор, который, наоборот, получил от организации заем. Также не важно, какой заем получен или выдан — процентный или беспроцентный.

В прежнем Указании №1843-У выплаты по договорам займа не значились в перечне целей, на которые можно тратить выручку из кассы. Ссылаясь на это, специалисты Банка России разъясняли, что на выдачу займов такую наличность направлять нельзя (письмо от4 декабря 2007г. №190-Т). Нарушителей штрафовали налоговики, а судьи их поддерживали (постановление ФАС Западно-Сибирского округа от27мая 2010г. поделу №А03-14966/2009). Инспекторы штрафовали и тех, кто возвращал займы или платил проценты по ним наличными из выручки. Отменить эти штрафы не удавалось (решение Московского городского суда от14 декабря 2012г. поделу №7— 2207/2012).

Предприниматель вправе забрать себе хоть всю выручку из кассы

Предприниматели получили возможность без всякой опаски забирать выручку из кассы. Чтобы истратить вырученную наличку на свои личные цели, бизнесмену не надо сначала сдавать их в банк, а потом снимать со счета. Выдача предпринимателю денег на личные нужды, не связанные с его деятельностью, теперь прямо поименована в перечне целей, на которые разрешается тратить выручку из кассы (п. 2 Указания №3073-У).

Ограничений по сумме тоже нет — предприниматель вправе забрать из кассы всю накопившуюся наличную выручку. На эту операцию лимит в 100 000 руб. не распространяется.

Обратите внимание! Бизнесмен может взять деньги на личные нужды прямо из кассы. Не надо сдавать их в банк, а потом снимать.

С 2012 года у предпринимателей появилась обязанность устанавливать лимит остатка наличных в кассе (п. 1.2 Положения Банка России от12 октября 2011г. №373-П). В связи с этим возникла путаница, могут ли бизнесмены забирать из кассы наличную выручку на свои собственные цели. Или надо сдавать на расчетный счет свою выручку и только потом снимать наличные и забирать их себе. Новые правила решают эту проблему: теперь очевидно, что бизнесмен ничем не рискует, если по расходнику получит из кассы всю наличность, которая там есть, включая выручку за проданные товары. Главное написать в расходнике, что деньги выданы предпринимателю на личные нужды.

Что грозит компании за выдачу займов наличными из кассы? Добрый день! Компания - медицинский центр, есть касса, подключен эквайринг. Большая часть поступлений идет наличными через кассу (пациенты). В 2016 и 2017 году бухгалтер выдавал займы учредителю из кассы. Без использования р/с. т.е. в кассе накопилось 500 т. - и на следующий день РКО Выдача по договору Займа учредителю. Знаю, что это ошибка, но вопрос: что за это грозит и что делать? Сумма займа уже доползла до 7 млн. Директор возвращать её естественно не собирается (планировалось, как я поняла, прощение долга через какое-то время). Может ли ФНС приравнять эти деньги к доходу и 30% страховых + 13% НДФЛ, или штраф будет за нарушение кассовой дисциплины?

Ответ

За нецелевое использование наличной выручки Вашу компанию могут оштрафовать на 40 000 - 50 000 руб. (ч. 1 ст. 15.1 КоАП РФ). А виновное должностное лицо, например, руководителя или главбуха, на 4000-5000 руб. (ст. 2.4 КоАП РФ). Поясним.

Нецелевое использование наличной выручки в качестве нарушения прямо в части 1 статьи 15.1 Кодекса РФ об административных правонарушениях не поименовано. Но налоговые инспекторы при назначении штрафа будут ссылаться именно на эту норму. Ведь, по мнению арбитров, нецелевое использование выручки - это нарушение порядка хранения наличных. Именно такая позиция выражена в определении ВАС РФ от 13 октября 2011 № ВАС-11521/11 (постановление Девятого арбитражного апелляционного суда от 1 июня 2011 № 09АП-10389/2011-АК). Аналогичная позиция выражена и в решениях Московского городского суда от 24 декабря 2013 № 7-4421/13, от 14 августа 2013 № 7-1920/2013 и постановлениях Девятого арбитражного апелляционного суда от 21 апреля 2014 № 09АП-10838/2014, от 12 февраля 2014 № 09АП-45929/2013, от 10 февраля 2014 № 09АП-47028/2013, от 27 декабря 2013 № 09АП-41600/2013, от 8 октября 2013 № 09АП-32617/2013-АК, от 6 марта 2013 № 09АП-2451/2013.

Обратите внимание: у налоговиков есть два месяца, чтобы обнаружить нарушение. Срок отсчитывается с даты, когда вы ошиблись. Позже вынести постановление о привлечении к ответственности налоговики не могут (ч. 1 ст. 4.5 КоАП РФ, постановление Президиума ВАС РФ от 31.01.2006 № 10196/05).

Если Вы относитесь к субъектам малого или среднего бизнеса, инспекторы могут заменить штраф на предупреждение, если Вы:

- нарушение совершили впервые;

- нет материального ущерба;

- нет угрозы возникновения природных или техногенных чрезвычайных ситуаций;

нет вреда или угрозы:

Это следует из части 3 статьи 1.4, части 3 статьи 3.4, части 3.5 статьи 4.1, статьи 4.1.1 Кодекса РФ об административных правонарушениях.

Что касается прощения долга, то в таком случае вам да, придется начислить НДФЛ и взносы.

Если заем выдан сотруднику или другому гражданину, то в результате прощения долга у него возникает доход, с которого нужно удержать НДФЛ. Это следует из пункта 1 статьи 210, пунктов 1, 3 статьи 224, пункта 1 статьи 226 Налогового кодекса РФ. Материальная выгода от экономии на процентах (если заем был беспроцентным) при прощении долга не образуется (письмо Минфина России от 15 июля 2014 г. № 03-04-06/34520).

Несмотря на то что организация прощает долг по договору займа за рамками трудовых отношений, с дохода, полученного сотрудником в результате прощения долга, Минздравсоцразвития России требует начислить взносы на обязательное пенсионное (социальное, медицинское) страхование (письмо от 17 мая 2010 г. № 1212-19). Этот вывод делается на основании положений пункта 1 статьи 420 Налогового кодекса РФ.

Взносы на страхование от несчастных случаев и профессиональных заболеваний на сумму прощенного долга начислять не нужно (п. 1 ст. 20.1 Закона от 24 июля 1998 г. № 125-ФЗ).

Обратите внимание: есть аргументы, позволяющие организации не начислять взносы на обязательное пенсионное (социальное, медицинское) страхование на сумму долга. Они заключаются в следующем.

Организация выдает сотруднику заем на основании договора займа, который регулируется нормами гражданского законодательства (ст. 807 ГК РФ). При этом задолженность заемщика (сотрудника) может быть погашена путем прощения долга (ст. 415 ГК РФ). Данные взаимоотношения вытекают из гражданско-правового договора, связанного с передачей права собственности на имущество (в т. ч. на деньги) (ст. 127, 807 ГК РФ). А выплаты (вознаграждения) по таким договорам не облагаются страховыми взносами на основании пункта 4 статьи 420 Налогового кодекса РФ.

Однако если организация будет придерживаться указанной позиции, то, возможно, свою точку зрения ей придется отстаивать в суде. Арбитражной практики по данному вопросу пока не сложилось.

У Вашем случае, чтобы избежать налогов, можно добавить в договор займа условие «выдача займа до востребования». А заем сделать процентным. По такому договору учредитель должен вернуть деньги в течение 30 дней после того, как компания предъявит требование (п. 1 ст. 810 ГК РФ). Если фирма ничего не требует, то долг может бесконечно висеть на балансе. Если в учете висит долг, а заем процентный, то доходов у физика не возникает.

Поэтому если решили использовать способ, проверьте, что в учете висит остаток задолженности по дебету счета 58. Если фирма спишет долг с баланса, то вся списанная сумма увеличит доход физлица и инспекция доначислит НДФЛ (письма Минфина России от 17.07.2017 № 03-04-06/45347 и ФНС России от 27.10.2016 № БС-4-11/20459@).

Согласен с таким вариантом и аудитор. Но возможны споры:

«Споры с налоговиками не исключены. Если инспекторы предъявят претензии, поясните, что не заключали соглашение о прощении долга. А раз так, то дохода у физлица не возникает. В судах такие аргументы помогают отменить решение о начислении НДФЛ (апелляционное определение Вологодского областного суда от 26.08.2015 № 33-3867/2015)».

Рассчитываться наличными с другими организациями и предпринимателями уже скоро надо будет по новым правилам. Банк России закрепил новые в Указании от7 октября 2013 г. №3073-У «Об осуществлении наличных расчетов». Новые правила вступают в силу 1 июня, то есть через 10 дней после дня опубликования Указания №3073-У в «Вестнике Банка России» (опубликовано 21 мая).

Обратите внимание! Старое Указание № 1843-У, посвященное наличным расчетам, отменено (Указание Банка России от 16 октября 2013 г. № 3076-У).

Ниже вы найдете таблицу, которая поможет быстро определить, какие суммы разрешается выплачивать без соблюдения лимита и из выручки.

На что и как можно расходовать наличные

|

Можно ли выдать (оплатить) из наличной выручки |

Можно ли выдать (оплатить) больше 100 000 руб. |

|

|

Расчеты с сотрудниками |

||

|

Зарплата и пособия работникам |

||

|

Выдача наличных денег под отчет |

||

|

Расчеты с контрагентами |

||

|

Оплата товаров (кроме ценных бумаг), работ, услуг |

||

|

Выплата денег за возвращенный товар (невыполненную работу, неоказанную услугу), ранее оплаченный наличными |

||

|

Выплата денег за возвращенный товар, ранее оплаченный по безналу |

||

|

Займы, погашение займов и процентов по ним |

||

|

Дивиденды |

||

|

Платежи по договору аренды недвижимости |

||

|

Наличные предпринимателя |

||

|

Деньги на личные цели, не связанные с ведением бизнеса |

Лимит в 100 000 руб. обязателен для всех сторон договора

Лимит расчетов наличными остался прежним — это 100 000 руб. по одному договору. То есть в предельную сумму должна, как и раньше, укладываться общая сумма наличного платежа по одной сделке. Даже если деньги одна сторона договора передает другой частями. Например, покупатель оплачивает товар в рассрочку.

Само же правило о необходимости вести наличные расчеты в пределах лимита сформулировано по-новому. Появилось такое понятие, как участники наличных расчетов. Ими считаются любые юридические лица и предприниматели. Все они имеют право рассчитываться наличкой в рамках одного договора только в пределах лимита (п. 6 Указания №3073-У).

За превышение этого ограничения предусмотрен штраф в сумме до 50 000 руб. (ст. 15.1 КоАП РФ). Причем долгое время оставался спорным вопрос о том, кого налоговики вправе за данное нарушение: обе стороны договора, только продавца, который получает наличку, или только покупателя, который ею расплачивается. Инспекторы штрафовали и тех и других. И судьи признавали это правомерным (постановления ФАС Волго-Вятского округа от30 ноября 2010г. поделу №А28-2959/2010 и ФАС Поволжского округа от12 октября 2010г. поделу №А65-6852/2010).

Теперь споров не будет. Административная ответственность установлена за сверхлимитные расчеты. Участниками наличных расчетов являются обе стороны договора. Так что налоговики вправе оштрафовать за превышение лимита и того, кто получил больше 100 000 руб., и того, кто выплатил лишнюю сумму.

С физическими лицами компании и предприниматели могут, как и раньше, рассчитываться наличными без всяких ограничений по суммам. Например, любую наличную сумму можно заплатить частному подрядчику за работу или услугу или получить в качестве займа от работника или учредителя. Запрета не было и раньше, но сейчас это прямо разрешает пункт 5 Указания № 3073-У. Таким образом, чиновники решили повременить с установлением лимита по наличным расчетам с обычными гражданами. Была идея с 2014 года ввести ограничение в сумме 600 000 руб., а с 2016-2017 годов — снизить его до 300 000 руб.

Лимит 100 000 руб. действует независимо от срока договора

В новых правилах уточнено, что понимать под платежами по одному договору. Это расчеты по обязательствам, предусмотренным договором, которые исполняются как в период действия договора, так и после его окончания (п. 6 Указания №3073-У). Таким образом, соблюдать лимит надо даже при передаче и получении наличных денег по контракту, срок действия которого истек.

Обратите внимание! Лимит надо соблюдать даже при получении или передаче наличных по договору, срок действия которого уже истек.

Пример : Компания рассчитывается наличными, когда срок договора прошел

Две компании заключили договор оказания услуг сроком на два месяца (май—июнь). Цена договора — 150 000 руб. По условиям договора исполнитель выставляет акт на оказанные услуги и счет, который заказчик должен оплатить самое позднее 30 июня. Заказчик опоздал с оплатой: рассчитаться за услуги он смог только 10 июля. И хотя срок действия договора уже истек, заказчик вправе внести наличные только в сумме 100 000 руб. А 50 000 руб. надо перечислить по безналу. За нарушение налоговики могут оштрафовать не только заказчика, но и исполнителя.

В прежнем Указании №1843-У подобной оговорки не было. Но Банк России официально разъяснял: лимит распространяется и на обязательства, исполняемые после окончания договора (официальное разъяснение от28 сентября 2009г. №34-ОР).

Из выручки можно выдавать под отчет любые суммы

Из наличной выручки можно выдавать подотчетные в любой сумме. Лимит в 100 000 руб. в таком случае не действует. Об этом теперь прямо сказано в пунктах 2 и 6 Указания № 3073-У.

В прежнем перечне целей, на которые можно тратить выручку из кассы (п. 2 Указания №1843-У), значились только командировочные расходы, а подотчетные не упоминались. Формально получалось, что выручку из кассы можно выдавать под отчет только тем, кто отправляется в служебную поездку. Правда, отсутствие судебной практики свидетельствует о том, что на практике споров на этот счет не было. То есть налоговики не видели нарушения в том, что компания тратит наличную выручку на выдачу подотчетных не командированным работникам, а тем, кому наличность нужна для приобретения товаров или услуг для организации. Теперь же претензии полностью исключены.

Что касается соблюдения лимита в 100 000 руб., то Банк России разъяснял следующее. Если работник тратит подотчетные в командировке, то придерживаться лимита при расчетах за жилье и проезд не нужно. Если же расходы подотчетника не связаны со служебной поездкой, например он покупает для компании оргтехнику, то по одному договору можно рассчитываться наличными только в пределах 100 000 руб. (письмо от4 декабря 2007г. №190-Т). В новых правилах прямо не сказано, что командированный сотрудник имеет право тратить наличные без учета лимита. А письмо №190-Т разъясняет нормы прежнего, а не нового Указания ЦБ РФ. Поэтому безопаснее, чтобы в служебной поездке сотрудник тоже рассчитывался по каждому такому договору только в пределах лимита. Иначе есть риск, что за сверхлимитные траты налоговики оштрафуют на сумму до 50 000 руб. (ст. 15.1 КоАП РФ).

Нельзя выдавать займы и платить за аренду из кассы

В пункте 4 Указания № 3073-У приведен новый перечень операций, расплатиться по которым компания и предприниматель могут исключительно с помощью наличных, снятых с расчетного счета. Использовать наличную выручку напрямую из кассы нельзя. В этот перечень входят расчеты по ценным бумагам, договорам аренды, займам, а также по организации и проведению азартных игр.

Данное ограничение касается не только расчетов между компаниями, предпринимателями или компанией и предпринимателем. Оно относится и к их расчетам с физлицами.

При этом лимит в 100 000 руб. надо соблюдать только по договорам, заключенным либо между двумя компаниями, либо между компанией и предпринимателем, либо между двумя предпринимателями. Если одна из сторон договора — физлицо, то лимит не применяется (п. 5 Указания №3073-У). Рассмотрим подробнее правила по аренде и займам.

Аренда . Чтобы рассчитаться наличными за аренду недвижимого имущества, надо снять их со счета. Использовать выручку из кассы компания не вправе. Причем независимо от того, с кем заключен договор — с другой организацией, с предпринимателем или с частным лицом.

Обратите внимание! Наличной выручкой из кассы можно рассчитываться за аренду автомобиля или другого движимого имущества. При аренде недвижимости надо снимать деньги со счета или платить по безналу.

Данное правило компании и бизнесмены должны соблюдать независимо от того, оплачивают они наличкой именно аренду или, к примеру, погашают штрафы и неустойки либо вносят задаток. Кроме того, ограничение распространяется как на арендаторов, так и на арендодателей. В большинстве случаев наличными деньгами рассчитывается арендатор, когда вносит в кассу арендодателя платеж за использование недвижимости. Но возможен и другой вариант. Например, арендодатель может вернуть арендатору переплату по договору. Для этого тоже нужно использовать наличность, снятую со счета. Ведь в Указании №3073-У речь идет обо всех операциях по договору аренды.

В то же время на аренду движимого имущества данное ограничение не распространяется. Компания, которая арендует, например, автомобиль, имеет право погасить очередной платеж и из наличной выручки. Необязательно сначала вносить ее на счет, а потом снимать, чтобы рассчитаться.

В прежнем Указании №1843-У не было прямой оговорки о том, что рассчитываться по аренде надо только за счет денег, снятых со счета. В то же время аренда не значилась в перечне целей, на которые можно тратить наличную выручку. То есть формально ограничение существовало и раньше. Но если до недавних пор налоговики не акцентировали на этом свое внимание, сейчас наличные расчеты по аренде наверняка начнут вызывать у проверяющих пристальный интерес.

Заем . Запрет на использование наличной выручки из кассы распространяется как на выдачу займов, так и на их возврат и погашение процентов. То есть касается обеих сторон договора — и заимодавца, и заемщика. Кроме того, запрет на расходование выручки распространяется не только на договоры, заключенные между двумя компаниями или компанией и предпринимателем, но и на контракты, подписанные с физлицом. Это может быть, например, учредитель, который дал своей компании взаймы. Или директор, который, наоборот, получил от организации заем. Также не важно, какой заем получен или выдан — процентный или беспроцентный.

В прежнем Указании №1843-У выплаты по договорам займа не значились в перечне целей, на которые можно тратить выручку из кассы. Ссылаясь на это, специалисты Банка России разъясняли, что на выдачу займов такую наличность направлять нельзя (письмо от4 декабря 2007г. №190-Т). Нарушителей штрафовали налоговики, а судьи их поддерживали (постановление ФАС Западно-Сибирского округа от27мая 2010г. поделу №А03-14966/2009). Инспекторы штрафовали и тех, кто возвращал займы или платил проценты по ним наличными из выручки. Отменить эти штрафы не удавалось (решение Московского городского суда от14 декабря 2012г. поделу №7— 2207/2012).

Предприниматель вправе забрать себе хоть всю выручку из кассы

Предприниматели получили возможность без всякой опаски забирать выручку из кассы. Чтобы истратить вырученную наличку на свои личные цели, бизнесмену не надо сначала сдавать их в банк, а потом снимать со счета. Выдача предпринимателю денег на личные нужды, не связанные с его деятельностью, теперь прямо поименована в перечне целей, на которые разрешается тратить выручку из кассы (п. 2 Указания №3073-У).

Ограничений по сумме тоже нет — предприниматель вправе забрать из кассы всю накопившуюся наличную выручку. На эту операцию лимит в 100 000 руб. не распространяется.

Обратите внимание! Бизнесмен может взять деньги на личные нужды прямо из кассы. Не надо сдавать их в банк, а потом снимать.

С 2012 года у предпринимателей появилась обязанность устанавливать лимит остатка наличных в кассе (п. 1.2 Положения Банка России от12 октября 2011г. №373-П). В связи с этим возникла путаница, могут ли бизнесмены забирать из кассы наличную выручку на свои собственные цели. Или надо сдавать на расчетный счет свою выручку и только потом снимать наличные и забирать их себе. Новые правила решают эту проблему: теперь очевидно, что бизнесмен ничем не рискует, если по расходнику получит из кассы всю наличность, которая там есть, включая выручку за проданные товары. Главное написать в расходнике, что деньги выданы предпринимателю на личные нужды.

1. Как правильно оформить предоставление заемных средств работникам.

2. Каков порядок налогообложения и бухгалтерского учета займов работникам.

3. Какие последствия влечет прощение долга сотрудника по займу.

По законодательству РФ выдача займов не является исключительным правом кредитных организаций, поэтому ничто не мешает работодателям «поддержать» своих сотрудников заемными средствами. Условия предоставления займов по месту работы могут существенно отличаться от банковских: меньшая или даже нулевая процентная ставка, более длительный срок возврата или бессрочный заем (до востребования) и т.д. Таким образом, для работников выгода от получения таких займов очевидна. Однако и для работодателя предоставление займов сотрудникам имеет свои плюсы, например, повышение лояльности и дополнительная мотивация сотрудников, способ удержать хороших специалистов. Поэтому работодатели, располагающие достаточными финансовыми возможностями, как правило, не отказывают своим работникам в выдаче займа. О том, что нужно знать бухгалтеру (и не только) о займах сотрудникам, — читайте в статье.

Договор займа с работником

Предоставление заемных средств сотруднику оформляется договором, в соответствии с которым заимодавец (работодатель) предает в собственность заемщику (работнику) определенную денежную сумму, а последний обязуется ее вернуть. При составлении договора займа с сотрудником необходимо учитывать следующие важные условия:

- Форма договора займа – всегда письменная, так как одна из сторон (работодатель) является юридическим лицом (ИП) (п. 1 ст. 808 ГК РФ).

- Дата, с которой договор вступает в силу – определяется датой фактической передачи денег (п. 1 ст. 807 ГК РФ).

- Сумма займа – устанавливается в договоре. Законодательство не содержит ограничений по сумме займов, выдаваемых работодателями своим сотрудникам. Однако если выдача займа является для организации крупной сделкой (сумма займа составляет 25% и более от стоимости имущества по данным бухгалтерской отчетности за последний отчетный период), то решение об одобрении выдачи такого займа принимает не директор, а общее собрание участников общества (ООО), совет директоров (наблюдательный совет) или общее собрание акционеров (АО).

- Валюта займа – рубли. Займы и кредиты в иностранной валюте имеют выдавать только кредитные организации (ст. 9 Федерального закона от 10.12.2003 № 173-ФЗ «О валютном регулировании и валютном контроле»).

- Проценты по договору за пользование займом – могут предусматриваться, а могут не предусматриваться.

! Обратите внимание: Если в договоре процентная ставка не установлена, по умолчанию она считается равной ставке рефинансирования, действующей на момент возврата займа (части займа) (п. 1 ст. 809 ГК РФ). Для того чтобы заем являлся беспроцентным, в договоре необходимо прописать условие о неначислении процентов, например: «проценты за пользование заемными денежными средствами по настоящему договору не начисляются».

- Срок и порядок возврата займа и процентов – устанавливаются в договоре по соглашению сторон. Если такой порядок не закреплен в договоре, заемщик обязан уплачивать проценты ежемесячно, а сумму займа возвратить в течение 30 дней с момента предъявления требования со стороны заимодавца (п. 2 ст. 809, п. 1 ст. 810 ГК РФ).

- Возможность досрочного погашения займа – закрепляется в договоре. В том случае, если условия досрочного возврата займа не прописаны в договоре, беспроцентный заем может быть возвращен заемщиком досрочно в любой момент, а процентный заем – не ранее, чем через 30 дней с момента уведомления заимодавца о досрочном погашении (п. 2 ст. 810 ГК РФ).

Договор займа с сотрудником составляется в произвольной форме, как правило, на основании заявления работника. Помимо перечисленных условий в договоре займа необходимо прописать срок, на который выдается заем, способ передачи суммы займы (из кассы организации, перечислением на счет работника), способ возврата займа (удержанием из заработной платы, перечислением на расчетный счет организации, внесением в кассу), а также цель получения займа работником. Особенно важно подробно и четко прописать цель получения займа сотрудником, если она связана с приобретением жилья, а также земельных участков под строительство жилья. От цели займа зависит порядок налогообложения НДФЛ материальной выгоды при использовании заемных средств, о чем речь пойдет далее.

НДФЛ при предоставлении займа работнику

Правильно составить договор займа с сотрудником – это полдела: самое «интересное» для бухгалтера начинается после фактической выдачи займа. Прежде всего, необходимо определить, возникает ли у сотрудника материальная выгода от экономии на процентах за пользование заемными средствами. Доход в виде материальной выгоды появляется в том случае, когда процентная ставка по договору займа меньше 2/3 ставки рефинансирования, действующей на дату получения дохода. Сумму материальной выгоды можно рассчитать по следующей формуле:

МВ = СЗ х (2/3 ст. реф. – ст. з.) / 365 (366) х t , где

- МВ – материальная выгода по договору займа с сотрудником (руб.)

- СЗ – сумма займа по договору (руб.)

- ст. реф. – ставка рефинансирования (%) действующая на дату погашения (частичного погашения) займа (при беспроцентном займе) или погашения процентов по займу (при процентном займе).

- ст. з. – процентная ставка по займу, установленная в договоре

- t – период времени (календ. дн.) за который начисляются проценты (при процентном займе) или пользования заемными средствами (при беспроцентном займе).

Материальная выгода, полученная сотрудником при использовании заемных средств, облагается НДФЛ по ставке 35% . НДФЛ необходимо удержать в день получения работником дохода в виде материальной выгоды, а именно:

- при процентном займе – в день погашения процентов по займу (пп. 3 п. 1 ст. 223 НК РФ);

- при беспроцентном займе – в день возврата заемных средств. Если заем погашается частями, то материальная выгода рассчитывается на каждую дату возврата (Письма Минфина России , , от 26.03.2013 № 03-04-05/4-282 и от 27.02.2012 № 03-04-05/9-223).

Чтобы лучше понять, каким образом рассчитывается материальная выгода и НДФЛ с нее при предоставлении займа сотруднику, предлагаю воспользоваться примером.

Пример расчета материальной выгоды по договору займа с сотрудником

Организация ООО «Омега» заключила договор займа со своим сотрудником Егоровым А.Н. По условиям договора заем в сумме 30 000 руб. выдан 01.09.2014 года на 3 месяца под 5% годовых *. Погашение займа производится ежемесячно равными частями (по 10 000 руб.), проценты также погашаются ежемесячно.

Работник вносил деньги в погашение займа через кассу в последнее число каждого месяца. Ставка рефинансирования на 30.09.14, 31.10.14, 30.11.14 составляла 8,25%, то есть 2/3 ставки рефинансирования — 5,5%.

- Материальная выгода за сентябрь: 30 000 х (5,5% — 3%) / 365 х 30 = 61,64 руб.

- 30.09.14 начислен НДФЛ за сентябрь: 61,64 х 35% = 22 руб.

- Материальная выгода за октябрь: (30 000 – 10 000) х (5,5% — 3%) / 365 х 31 = 42,47 руб.

- 31.10.14 начислен НДФЛ за октябрь: 42,47 х 35% = 15 руб.

- Материальная выгода за ноябрь: (20 000 – 10 000) х (5,5% — 3%) / 365 х 30 = 20,55 руб.

- 30.11.14 начислен НДФЛ за ноябрь: 20,55 х 35% = 7 руб.

* Если бы сотруднику предоставлялся беспроцентный заем, то при расчете материальной выгоды сумму займу нужно было умножать на 2/3 ставки рефинансирования, а не на разницу процентных ставок. Например, материальная выгода за сентябрь составила: 30 000 х 5,5% / 365 х 30 = 135,62 руб.

НДФЛ, начисленный с материальной выгоды, удерживается из любых ближайших выплат в пользу сотрудника (например, из заработной платы).

! Обратите внимание: Не облагается НДФЛ материальная выгода , полученная от экономии на процентах за пользование заемными средствами, если заем выдавался сотруднику на новое строительство либо приобретение на территории РФ жилого дома, квартиры, комнаты или доли (долей) в них, а также земельных участков под индивидуальное жилищное строительство, и земельных участков, на которых расположены приобретаемые жилые дома, или доли (долей) в них (абз. 3 пп. 1 п. 1 ст. 212 НК РФ). Для этого необходимо выполнение следующих условий:

- цель займа по договору должна соответствовать одному из перечисленных оснований;

- сотрудник должен предоставить письмо налогового органа о получении права на имущественный налоговый вычет. При этом в письме должен быть указан налоговый агент, то есть организация, выдавшая заем, а также реквизиты договора займа – таковы требования Минфина России (Письмо от 07.06.2013 № 03-04-06/21233).

Налог на прибыль, УСН при предоставлении займа сотруднику

Денежные средства, выданные сотруднику в качестве займа, не относятся к расходам, учитываемым при расчете налога на прибыль и единого налога при УСН. Соответственно, и возврат займа не является доходом ни на общей, ни на упрощенной системе налогообложения.

Однако в том случае, если сотруднику предоставляется процентный заем, сумма начисленных процентов включается в состав внереализационных доходов и подлежит налогообложению (абз. 2 п. 4 ст. 328, п. 6 ст. 250, п. 6 ст. 271 НК РФ).

Прощение долга сотрудника по договору займа

В некоторых случаях работодатель может пойти навстречу сотруднику и простить ему долг по договору займа, например, в связи с тяжелым материальным положением. Существует, как минимум, два варианта оформления такого решения: через соглашение сторон о прощении долга либо по договору дарения.

Если прощение долга оформляется соглашением:

- С момента подписания соглашения у сотрудника возникает доход, равный прощенной сумме долга, который подлежит налогообложению по ставке 13%. Материальной выгоды от экономии на процентах в данном случае нет (Письмо Минфина России от 22.01.2010 № 03-04-06/6-3).

- Сумму прощенного долга организация-заимодавец не имеет права включить в расходы для целей налогового учета.

- С невозвращенной суммы долга сотрудника необходимо начислить страховые взносы (Письма Минздравсоцразвития России от 21.05.2010 г. № 1283-19 и от 17.05.2010 г. № 1212-19).

Если невозвращенная сумма займа оформляется договором дарения:

- В данном случае у сотрудника также возникнет доход, облагаемый НДФЛ по ставке 13%, однако появится и право на налоговый вычет в размере 4 000 руб. с сумм подарков.

- Подаренная работнику сумма непогашенного долга обложению страховыми взносами не подлежит (Письмо Минздравсоцразвития России от 27.02.2010 № 406-19 и п. 1 ст. 7 Закона № 212-ФЗ).

- Как и в случае с прощением долга по соглашению, «подаренная» сотруднику сумма невозвращенного займа не включается в состав расходов для целей налогообложения.

Таким образом, выгоднее и для работодателя и для работника прекратить обязательства по договору займа через договор дарения. Подробнее о том, как правильно оформить подарок сотруднику и на что обратить внимание – Вы можете прочитать в статье .

Бухгалтерский учет займов сотрудникам

Операции по предоставлению займов работникам учитываются на счете 73 «Расчеты с персоналом по прочим операциям» на субсчете 1 «Расчеты по предоставленным займам». При этом порядок учетного отражения займов сотрудникам зависит от конкретных условий, установленных договором: способ предоставления и погашения, является заем процентным или беспроцентным и т.д.

|

Дебет счета |

Кредит счета | |

| 50 «Касса»(51 «Расчетные счета») | Выдан заем сотруднику | |

| 73/1 «Расчеты по предоставленным займам» | 91/1 «Прочие доходы» | Начислены проценты по займу |

| 50 «Касса»(51 «Расчетные счета»,70 «Расчеты с персоналом по оплате труда») | 73/1 «Расчеты по предоставленным займам» | Погашен (частично погашен) займ, проценты по займу (или удержан из заработной платы) |

| 70 «Расчеты с персоналом по оплате труда» | 68/1 «Расчеты с бюджетом по НДФЛ» | Удержан НДФЛ с дохода сотрудника в виде материальной выгоды |

| 91/2 «Прочие расходы» | 73/1 «Расчеты по предоставленным займам» | Списана в расходы прощенная сумма займа. |

Считаете статью полезной и интересной – делитесь с коллегами в социальных сетях!

Остались вопросы – задавайте их в комментариях к статье!

Yandex_partner_id = 143121; yandex_site_bg_color = "FFFFFF"; yandex_stat_id = 2; yandex_ad_format = "direct"; yandex_font_size = 1; yandex_direct_type = "vertical"; yandex_direct_border_type = "block"; yandex_direct_limit = 2; yandex_direct_title_font_size = 3; yandex_direct_links_underline = false; yandex_direct_border_color = "CCCCCC"; yandex_direct_title_color = "000080"; yandex_direct_url_color = "000000"; yandex_direct_text_color = "000000"; yandex_direct_hover_color = "000000"; yandex_direct_favicon = true; yandex_no_sitelinks = true; document.write(" ");

Нормативная база

- Гражданский кодекс РФ

- Налоговый кодекс РФ

- Федеральный закон от 24.07.2009 № 212-ФЗ «О страховых взносах в Пенсионный фонд Российской Федерации, Фонд социального страхования Российской Федерации, Федеральный фонд обязательного медицинского страхования

- Федеральный закон от 10.12.2003 № 173-ФЗ «О валютном регулировании и валютном контроле»

- Письма Минфина России:

- от 26.03.2013 № 03-04-05/4-282

- от 27.02.2012 № 03-04-05/9-223

- от 26.03.2013 № 03-04-05/4-282

- от 27.02.2012 № 03-04-05/9-223

- от 07.06.2013 № 03-04-06/21233

- от 22.01.2010 № 03-04-06/6-3

Тратить наличные средства можно только на определенные цели. Если это правило не соблюдать, то компании или предпринимателю не избежать наказания. Как узнать, на что можно потратить деньги из кассы? Тут пригодится вступившее в силу с 1 июня 2014 года. Документ закрепляет, что предприниматели и компании не вправе расходовать поступившую в их кассы «наличку». Речь идет о суммах за проданные товары, выполненные работы или оказанные услуги, а также о деньгах, полученных в качестве страховых премий. Исключение составляют случаи, которые закреплены в документе. Итак, тратить средства из кассы можно на:

- выплату зарплаты и на переводы, опять же сотрудникам, социального характера;

- выплату страховых возмещений по договорам страхования физическим лицам, уплатившим ранее страховые премии наличными деньгами;

- выдачу наличных на личные нужды коммерсанта, не связанные с осуществлением им предпринимательской деятельности;

- оплату товаров, работ, услуг, при этом ценные бумаги являются исключением;

- выдачу денег работникам под отчет;

- возврат за оплаченные ранее наличными и возвращенные товары, невыполненные работы, неоказанные услуги;

- выдачу средств при осуществлении операций банковским платежным агентом.

Наличные расчеты между участниками в рамках одного договора, заключенного между ними, могут производиться в размере, не превышающем 100 000 рублей.

Однако без учета этого предельного показателя расходование допускается на: выплаты работникам, включенные в фонд заработной платы, и выплаты социального характера; личные нужды коммерсанта, не связанные с осуществлением им предпринимательской деятельности; выдачу средств сотрудникам под отчет.

Оба списка закреплены в вышеназванном документе Банка России.

Как я уже отмечала, новое Указание вступило в силу с 1 июня. Документ существенно отличается от своего предшественника. Так, в ранее действующем приказе не было закреплено, что предприниматель без ограничения может тратить «наличку» на личные нужды. Теперь же коммерсантам «развязали руки».

Установлен также список операций, на которые организации и могут тратить наличные из кассы, если они получены с их расчетных счетов. К ним относятся: операции с ценными бумагами, платежи по договорам аренды недвижимого имущества, выдача и возврат займов, процентов по ним, деятельность по организации и проведению азартных игр.

Следует отметить, что по вышеперечисленным операциям необходимо соблюдать ограничение в те же 100 000 рублей в рамках одного договора. Исключение составляют расчеты с физическими лицами: на них названный предел не распространяется.

Как мы видим, в новом Указании закреплен закрытый перечень целей, на которые можно тратить «наличку». На любые другие операции, например, на , расходовать средства опасно. Это может привести к штрафу. Однако тут есть один нюанс: наказать компанию или предпринимателя за нарушение порядка расхода наличности налоговики могут только в том случае, если они проведут проверку в течение двух месяцев со дня, когда деньги были потрачены. Штраф для фирм составит () от 40 000 до 50 000 рублей; для руководителя компании - от 4000 до 5000 рублей. Однако коммерсанты нередко тратят наличные деньги на другие цели, как правило, по ошибке считая, что такие операции законны, хотя это не так.

Дать взаймы

Некоторые компании пытаются давать наличные деньги в долг, например, учредителям или сотрудникам. Так делать нельзя. В перечне операций, на которые можно расходовать выручку, такие сделки не упомянуты. Судебная практика по этому вопросу не на стороне бизнесменов. Однако компании «настойчиво» пытаются тратить наличку на займы. В качестве примера можно назвать постановление ФАС Западно-Сибирского округа от 27 мая 2010 года по делу № А03-14966/2009. Судьи тогда пришли к однозначному выводу: юридические лица не вправе расходовать наличные, поступившие в их кассы, а также использовать их в качестве страховых премий на предоставление займов. Обстоятельства дела были такими: в ходе проверки налоговики установили, что компания выручку размером почти в полмиллиона рублей не сдала в банк, а выдала в качестве краткосрочного беспроцентного займа своему работнику. Инспекция привлекла общество к административной ответственности по статье 15.1 КоАП и оштрафовала на 40 000 рублей. Однако организация с санкцией не согласилась и отправилась к арбитрам. Но это оказалось бесполезно. Суд отверг все аргументы компании.

Новое Указание Банка России № 3073-У вступило в силу с 1 июня. Документ существенно отличается от своего предшественника.

Такая же ситуация обстоит и с попытками вернуть заем, например, учредителю за счет наличных из кассы. В качестве примера можно назвать решение Московского городского суда от 14 декабря 2012 года по делу № 7–2207/2012. Суд пришел к выводу, что выдача займов из наличной выручки предприятия является нарушением порядка работы с деньгами и , что образует состав административного правонарушения, ответственность за которое предусмотрена частью 1 статьи 15.1 КоАП РФ.

Напоследок, актуальный вопрос из жизни. Можно ли тратить «наличку» на «декретные»? Казалось бы, ответ однозначен – да, ведь выплаты социального характера четко закреплены в «разрешительном» перечне. Однако тут есть одно «но». В пункте 6 Порядка назначения и выплаты государственных пособий гражданам, имеющим детей (утвержден Приказом Минздравсоцразвития России от 23 декабря 2009 года № 1012н) закреплено только два способа выплаты «декретных»: перечисление на личный счет женщины или почтовый перевод. Однако в этой ситуации бояться штрафа не стоит: Указание № 3073-У четко закрепляет, что тратить наличные деньги в этом случае можно.

Вероника Позднякова , для журнала «Расчет»

Развивайтесь профессионально

Бесценный опыт решения актуальных задач, ответы на сложные вопросы, специально отобранная свежая информация в профессиональной прессе для бухгалтеров.